近来,境内外黄金价差飙升至历史新高

我们的分析显示,中国境内供需状况的变化构成了推动金价溢价的关键因素

展望未来,供应的紧张状况需缓解才有望使溢价回归正常水平;同时,人民币金价屡创新高或会对国内需求产生负面影响

境内外金价价差攀升至

前所未有后的高位水平

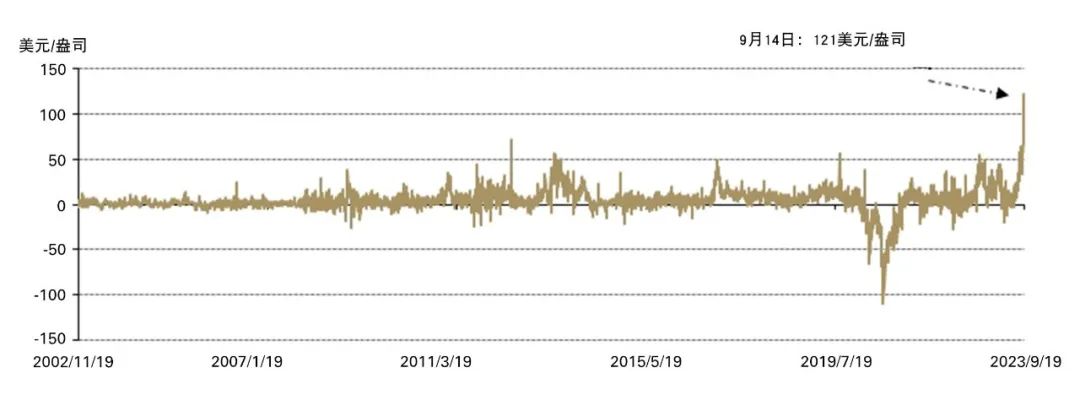

近来,境内外黄金价差大幅上升:9月14日的上海-伦敦金价差一度飙升至121美元/盎司的历史最高水平(图1)。今年8月份的月度价差平均为41美元/盎司,也已达到自2002年上海黄金交易(SGE)所成立以来的最高月度平均水平。

图1:境内外金价溢价急剧攀升

*2014年4月之前的价差计算基于Au9999和伦敦LBMA 早盘金价;2014年4月之后的价差计算基于上海午盘基准金价。详情请点击此处。

来源︰彭博社、上海黄金交易所、世界黄金协会

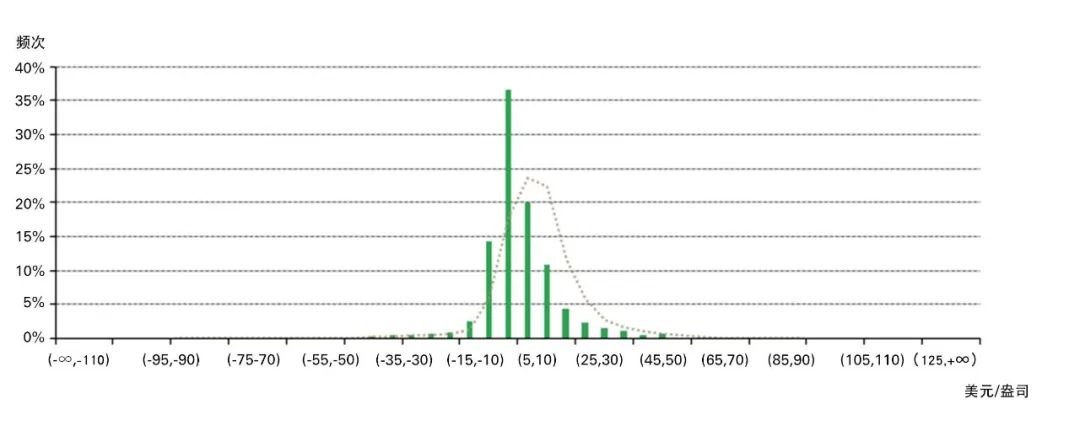

正如我们之前的一份报告所述[1],中国国内金价在调整汇率差额后,通常会高于国际金价。一方面,中国有超过60%的黄金供应来自进口[2];另一方面,由于进口管控,国内市场的黄金已成为一种相对稀缺的商品。因此,我们认为国内金价的溢价(通常在5至15美元/盎司之间)(图2)由国内黄金稀缺性和一定的进口成本构成[3]。

图2:境内外黄金价差通常在5至15美元/盎司之间

按频次计的日度金价溢价分布*

*基于2002年10月31日至2023年9月18日期间的每日数据。

*基于2002年10月31日至2023年9月18日期间的每日数据。来源:彭博社、上海黄金交易所、世界黄金协会

国内黄金净供应量的变动

是境内外价差的主要驱动

近来我们经常被问及:是什么因素导致了当前的价差大幅偏离均值?在中国黄金市场月度评论系列中,我们将这一变化归因于国内供需的收紧。我们的季度价差模型也展现了类似的驱动:均值回归和国内黄金净供应量的变化解释了上海-伦敦金价差55%的变动[4] (图 3)。

图3:季度境内外黄金价差模型显示,均值回归和净供需变化是主要驱动因素*。

来源:彭博社、金属聚焦公司、上海黄金交易所、世界黄金协会

数据也在一定程度上佐证了我们的观点。国内金价溢价的反弹始于6月份,当月,因进口环比显著下降且需求保持相对平稳,国内黄金供需有所收紧。与今年更早些时候相比,7月和8月的进口量相对较低;而此时上游黄金需求已经度过了淡季且开始回升,同时官方宣布的持续购金也令需求不断改善,进一步加剧了供需的收紧。此外,境内外黄金价差空头回补的可能性或许也助长了溢价的走高。

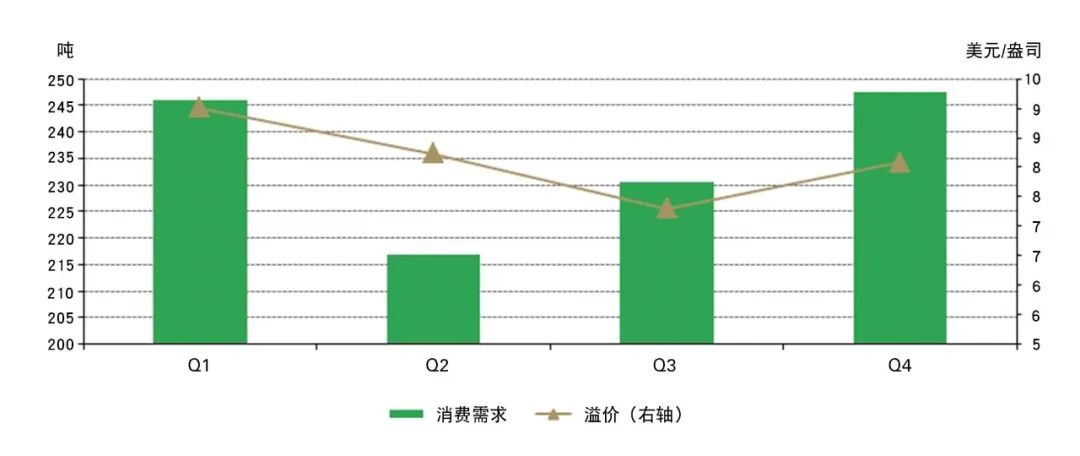

展望

最近的金价溢价涨势是否已经接近尾声?截至本报告撰写时,溢价已从121美元/盎司的创纪录水平回落至84美元/盎司(截至9月22日)。均值回归,叠加可能的价差空头的回归,或成为了近期境内黄金溢价小幅下滑的一个驱动因素。但这或仅为辅助驱动,我们认为,中国的黄金供需情形需要得到显著缓和,价差才能回归正常水平。尤其是在四季度国内需求旺季快速临近,境内黄金溢价可能会出现季节性上行的背景下 (图4)。

与此同时,人民币金价的持续走高可能会影响国内黄金消费。2023年迄今为止,不断上涨的国内金价一直是阻碍需求复苏的关键因素,且可能会继续抑制消费热情,进而可能会对即将到来的十一黄金周等黄金需求旺季产生负面影响。但根据历史状况来看,无论是通过哪种方式,黄金的供应与需求终将达到一定的均衡。

图4:境内外金价价差通常在四季度上升

平均季度价差和黄金需求量*

*基于2010年至2019年的数据,以避免疫情对季节性需求造成干扰。

*基于2010年至2019年的数据,以避免疫情对季节性需求造成干扰。来源:彭博社、上海黄金交易所、世界黄金协会

新浪合作大平台期货开户 安全快捷有保障